Ingrese búsqueda

Valores ingresados:

Fecha de inicio: 23/02/2026

Interés (TNA): 0,00 %

Monto inicial: $ 0,00

Inflación mes t-1 : 0,0 %

Inflación mes t0 : 0,0 %

Inflación mes t+1 : 0,0 %

Inflación mes t+2 : 0,0 %

Resultado:

| Fecha | Mes | Inflación | Días | Aumento CER total | Aumento UVA |

| 23/02/2026 | 100 % valor inicio | 100 % valor inicio | |||

| 0,0 % | 0 | 0,00 % | 0,00 % | ||

| 0,0 % | 0 | 0,00 % | 0,00 % | ||

| 0,0 % | 0 | 0,00 % | 0,00 % | ||

| 0,0 % | 0 | 0,00 % | 0,00 % | ||

| Tasa interés (TNA) | 0,00 % | Tasa ef. 90 días | 0,00 % | ||

| Aumento capital x (1+Tasa) | 0,00 % | ||||

| TNA proyectada | 0,00 % | ||||

| TEA proyectada | 0,00 % | ||||

| TEM proyectada | 0,00 % | ||||

| Monto inicial | $ 0,0 | Monto final proyectado | $ 0,0 | ||

Aclaración: Como pueden ver a continuación, hay un margen de error, en el aumento del CER en algunos es exacto y en otros con error muy bajo, se podría decir de redondeo. Pero en cuanto al UVA hay una diferencia mayor, porque debemos tener en cuenta los feriados, y redondeos que ya se hacen en el CER. El día de semana que cae el UVA lo tuve en cuenta, pero sigue habiendo una diferencia, que en un plazo fijo mayor a $ 1 millón puede ser una diferencia a considerar por parte del inversor. Les recomiendo que lo utilicen como ayuda, pero utilicen sus propios cálculos, los cuales los pueden hacer en el excel que adjunto en la siguiente explicación.

Según mis cálculos, el FT lo redondea en 5 decimales y la inflación mensual en 1. Para conocer la inflación pasada buscamos dentro del sitio web del BCRA: www.bcra.gov.ar -> Estadísticas -> Principales Variables -> Inflación mensual (variación en %).

Para intentar proyectar inflación futura podemos hacerlo a nuestro criterio, confiar en una consultora, o bien, leer el último informe del Relevamiento de Expectativas de Mercado (REM) del BCRA

Primero les voy a mostrar la evolución del CER en todo 2019, la inflación de cada mes, y cómo se obtiene a partir de ahí todos los valores del CER y del UVA.

Una vez que ya se puede hacer retrospectiva de mi calculador, lo pruebo con una TNA del 1% en todos como ejemplo pero para observar lo que ocurre con el UVA, y llego a los siguientes resultados:

Hacer un plazo fijo es invertir un dinero que no necesito hoy, y no poder tocarlo por un tiempo determinado que elijo para tener un interés. En este caso de los Plazo Fijo UVA se da que tienen una tasa anual, pero lo importante es que además se le agrega la inflación de cierto período mientras no podamos retirar los fondos.

Existen 3 posibilidades:

Vamos a poner un ejemplo:

Monto: $ 100.000

Plazo: 90

TNA: 5% (es la tasa nominal ANUAL)

Valor del UVA al día de hoy 4/10/2018: $ 26,9

Entonces compro: $ 100.000 / 26,9 $/UVA = 3.717,47 UVA

Dentro de 3 meses (que no sabemos cuánto va a ser el precio de cada UVA) me van a devolver=

3.717,47 UVA X Precio unitario del UVA X (1+(5%/365*90))

EJEMPLO: Cotización en 3 meses del UVA: $ 30,13

3.717,47 UVA X 30,13 X ( 1 + ( 5% / 365 x 90)) = Monto que recibiría: $ 113.388,28

Mi rendimiento en ese plazo es ( $ 113.388,28 / $ 100.000 ) - 1 = 13,388% en un trimestre, lo que equivale a una TNA de 54,3%, que vuelvo a repetir es un EJEMPLO para entenderlo, no sabemos cuánto va a ser el precio en 3 meses del UVA.

Bueno voy a hacer un cálculo con los datos que dispongo hoy:

Primero necesitamos saber cuánto vale 1 unidad de UVA hoy para saber cuánto la pago, entonces entro a: www.bcra.gov.ar -> Estadísticas -> Principales Variables, y buscando la fechas de hoy en adelante veo que 1 UVA vale $ 26,96.

Segundo, reviso cuánto vale el UVA al 15/10/2018 y el precio dice: $ 27,21

Tercero: Reviso en los diarios la estimación de inflación de septiembre, donde se habla entre 6 y 7%, por lo cual para mí va a dar 6,5% aprox. y lo pongo porque necesito una referencia.

Cuarto: La inflación estimada de octubre y noviembre, acá podría poner lo que pienso porque nadie sabe el futuro, en este ejemplo voy a poner la obtenida en Resultados del Relevamiento de Expectativas de Mercado (REM), que dice 4% para octubre y 3% para noviembre.

Entonces de esta manera es cómo proyecto el aumento del UVA:

Luego del tiempo que pasó y ver la inflación ocurrida (redacto esto el 15/12/2018) buscamos dentro del sitio web del BCRA: www.bcra.gov.ar -> Estadísticas -> Principales Variables -> Unidad de Valor Adquisitivo (UVA) y en las fechas ya puedo ver el UVA.

Aquí lo que hice con la Tasa efectiva fue aumentarla por el aumento del capital, y no tomar una única TNA (y hacer el cálculo más fácil). Esto lo hice porque tomando de ejemplo el Banco Nación, paga el interés de forma mensual. Hay otros bancos que lo dan al final, entonces ahí si lo multiplicamos por TNA / 365 x 90. La diferencia igualmente es muy pequeña, porque con el interés que me dejan mensualmente puedo hacer plazo fijo a 30 días, por lo cual hay una pequeña diferencia entre el interés del interés.

El UVA proviene del CER:

El valor de la UVA se actualiza diariamente por el Coeficiente de Estabilización de Referencia (CER), basado en el índice de precios al consumidor. El índice de precios al consumidor tiene una altísima correlación con el costo de la construcción, pero sufre menor volatilidad. De este modo, 1000 UVA alcanzarán aproximadamente para construir 1m2 testigo en cualquier momento futuro. El valor inicial de una UVA al 31 de marzo de 2016 se fijó de manera tal que fuera equivalente a la milésima parte del costo promedio de construcción de un metro cuadrado testigo, basado en las cifras conocidas para inmuebles de diverso tipo en las ciudades de Buenos Aires, Córdoba, Rosario, Salta y zona del Litoral (Santa Fe de la Vera Cruz-Paraná), ponderados por población. Como este metro cuadrado testigo se ubicaba en $14.053, el valor inicial de la UVI fue de 14,053 pesos (14 pesos con 53 milésimos).

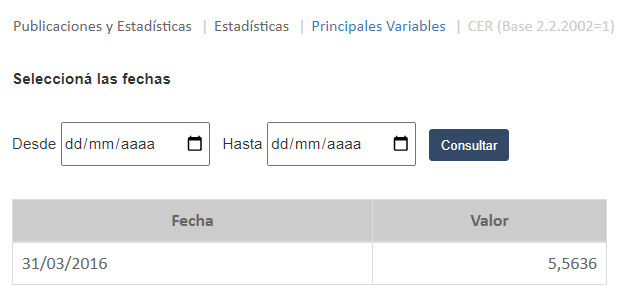

Para ver el valor histórico del UVA: Estadísticas |Principales Variables | Unidad de Valor Adquisitivo (UVA) (en pesos -con dos decimales-, base 31.3.2016=14.05)

Como puede leer en la normativa del BCRA bcra.gov.ar t-depinv.pdf en el punto 1.9. Depósitos de Unidades de Valor Adquisitivo y de Unidades de Vivienda dice:

1.9.1. Depósitos de Unidades de Valor Adquisitivo actualizables por “CER” - Ley 25.827 (“UVA”). El importe depositado –que se actualizará mediante la aplicación del Coeficiente de Estabilización de Referencia (“CER”)– se expresará en cantidad de Unidades de Valor Adquisitivo “UVA”. El valor de cada “UVA” al momento de su constitución será el que surja de la siguiente expresión: $ 14,05 x (“CER” tc-1/“CER” t0) Donde:

“CER” t0: índice del 31.3.16. (que fue 5,5636)

“CER” tc-1: índice del día hábil bancario anterior a la fecha de constitución de la imposición.

Para ver el valor histórico del CER: Estadísticas |Principales Variables | CER (Base 2.2.2002=1)

El CER proviene de la inflación: Click Aquí Dice:

A partir del día 16 de julio de 2016 y en lo sucesivo a partir del 16 de cada mes y hasta el 15 del mes siguiente, ambas fechas inclusive, el Coeficiente de Estabilización de Referencia (C.E.R.) se construirá en base a la tasa media geométrica calculada sobre la variación del Índice de Precios al Consumidor publicado por el INSTITUTO NACIONAL DE ESTADÍSTICA Y CENSOS (IPC) del mes anterior.

Los datos que se necesitan son: F = Factor diario de actualización del Coeficiente de Estabilización de Referencia (CER). k = número de días correspondiente al mes en curso. j = mes en curso. (IPC)j-1 = Valor del Índice de Precios al Consumidor en el mes precedente a aquél en que se determina el CER. (IPC)j-2 = Valor del Índice de Precios al Consumidor DOS (2) meses antes a aquél en que se determina el CER. De esta forma, el CER se construirá mediante el siguiente cálculo: CERt=Ft*CERt-1

Indec -> Economía -> Precios -> Precios al consumidor (IPC)

Esto se debe a la normativa: DEPÓSITOS E INVERSIONES A PLAZO del BCRA, en el punto 2.3 Con opción de cancelación anticipada, que indica:

2.3.1. Plazo mínimo.

2.3.1.2. Para certificados nominativos intransferibles en pesos expresados en Unidades de Valor Adquisitivo actualizables por CER - Ley 25.827 (UVA) –conforme a la metodología de cálculo prevista en el punto 1.9.1.–, correspondientes a titulares personas humanas: 90 días, con posibilidad de cancelación anticipada por parte del inversor.

2.3.4. Tasa de interés. Fija, que libremente se convenga.

Si no lo cancelo anticipadamente se va a comportar como un plazo fijo UVA tradicional al vencimiento. Entonces antes de terminar en plazo, si elegí que sea precancelable puedo analizar si me conviene cancelarlo calculando como un plazo fijo tradicional con la tasa fija de precancelación del día en que fue constituido.

Tener en cuenta que cada banco tiene mínimo de tiempo para dejar precancelar al cliente, por ejemplo transcurridos los 30 días de su constitución y un "Plazo de aviso de cancelación anticipada" que puede rondar los 5 días.

Sin dudas, si la tasa nominal anual del plazo fijo UVA tradicional es la misma que la tasa del UVA precancelable me conviene elegir este último para analizar al final si me conviene precancelar.

Lo que primero debemos hacer es seguir el Relevamiento de Expectativas de Mercado (REM) del BCRA, lo cual nos dará una idea de la inflación esperada. Esa inflación la podemos comparar contra el plazo fijo tradicional para poder tener una idea de mantenerse la tasa de este último, y que se cumpla la inflación esperada, podremos sacar cálculos de cual elegir.

Otra manera es mirar la curva de rendimiento de los bonos que ajustan por CER, como ya se mencionó anteriormente, el UVA se obtiene del CER y aumentan prácticamente iguales, hay unas pequeñas diferencias por los días que no son hábiles, pero que con el pasar de los días se vuelve a acomodar. Para poder observar la curva de rendimientos de estos títulos podemos ingresar al Calculador de BONCER que les mencioné antes, o podemos ingresar en www.iamc.com.ar -> informes -> Diario -> Elijo el último PDF.

Voy a mostrar la curva de rendimientos que corresponde al cierre de la semana del 19/02/2021.

Como podemos observar, el TC21 y el PR13 tenían un rendimiento negativo, eso se debía a que el mes anterior había tenido una inflación elevada y en el corto plazo se esperaba una inflación elevada. Lo podemos corroborar con el REM de enero 2021 en donde la inflación de enero había sido 4,0%, y para febrero se esperaba 3,6%, 3,9%, 3,5%, todos estos números contra una tasa efectiva mensual en plazo fijo que rondaba el 3%.

Distinta fue la situación de la curva de rendimientos que corresponde al 20/09/2021, como pueden ver a continuación.

En el cierre de ese día los rendimientos de los títulos se encontraban por encima del 5% anual, eso se debía a que el mes anterior había tenido una inflación baja y se esperaba una situación similar para los siguientes meses. Lo podemos corroborar en las Principales variables del BCRA que la inflación de agosto había sido de 2,5% y en el REM de agosto de 2021 informaba que se esperaba para los meses siguientes una inflación mensual de 2,7%, 2,7%, y 2,8%, todos estos números contra una tasa efectiva mensual en plazo fijo que continuaba como en enero 2021 en el 3%.

Si simulo un plazo fijo UVA al 20/09/2021 con inflación pasada 2,5%, y esperadas 2,7%, 2,7%, y 2,8%, podemos ver como resultado una TEA proyectada de 37,74 %, mientras que en esa misma fecha la TNA de un plazo fijo tradicional menor a 1 millón de pesos fue de 37%, por lo cual si lo hacía a 90 días (mismo plazo que el UVA) me daba una TEA de 42,4873 %, por lo cual en esas condiciones me convenía realizar un plazo fijo tradicional porque de esta manera supero la TEA proyectada del plazo fijo UVA. Pero lo primero que tengo que mirar es si no me conviene hacer por 30 días un plazo fijo tradicional ya que puede ser que la inflación pasada sea algún día 2% y las futuras 3,6%, quizás según este cálculo me puede convenir hacer un plazo fijo UVA, pero los primeros 30 días quizás me conviene hacer un plazo fijo tradicional a ese plazo. Por ejemplo como la inflación pasada fue 2,5% y la esperada para el primer mes es de un 2,7%, no me quedan dudas de hacer por 30 días el plazo fijo tradicional ya que me va a rendir aproximadamente un 3% (siempre y cuando la TNA sea un 37%), por más que para los últimos 2 meses se esperen 5% de inflación mensual. Pasados esos 30 días sí voy a considerar constituir un plazo fijo UVA.

Otro punto a tener en cuenta es que lo primero que comparé es un plazo fijo UVA a 90 días contra un plazo fijo tradicional a 90 días, para comparar cuál tiene la tasa efectiva anual más alta, pero también en el plazo fijo tradicional lo puedo hacer a 30 días como mínimo. Por ese motivo si yo considero que la tasa nominal anual del plazo fijo tradicional se va a mantener por 3 meses en el mismo valor como mínimo, lo que me convendría realizar es un plazo fijo a 30 días, y reinvertir capital más intereses los siguientes 2 meses, ya que me genera más interés debido a la capitalización compuesta. Por eso podemos ver que si calculo un plazo fijo tradicional a 30 días con la misma TNA del 37% que el plazo fijo tradicional a 90 días, podemos observar que en el primero la tasa efectiva anual es de 43,9773 %, contra una TEA del realizado a 90 días de 42,4873 %.

Ir a Plazo fijo

Otros Links Relacionados |

|

Proyección CER y UVA

Calculador de BONCER

Plazo Fijo

Calculador de Plazo Fijo UVA

|